一個追尋財富自由的頂尖獵手,分享關於投資、理財等大大小小的事務,主要分享股票、ETF、加密貨幣等多元投資領域。從技術分析到基本面價值投資無所不包。

各位讀者有投資美股嗎?有投資美股的讀者可聽過有一檔 ETF,叫做「TLT ETF」,這可是常被運用於資產配置的美國長天期國債 ETF。

本篇介紹將會講述美股 TLT ETF 的介紹,包含 TLT 是什麼,TLT 如何運用在資產配置上,想要了解 TLT 這檔 ETF 的讀者就來看看本篇介紹吧。

TLT ETF 介紹

那麼美股 TLT ETF 是什麼呢?這檔 ETF 是由貝萊德公司( BlackRock )於 2002 年所發行的常天期美債 ETF,至今已經有長達 20 年的歷史。

而 ETF 的投資策略也非常好理解,所要投資的標的是「追蹤剩餘時間超過 20 年的美國國債」,也就是說 TLT ETF 所投資的是「長天期的美國債券」。

各位讀者如果不太了解債券的話,或許會認為美國國債很安全,投資起來應該波動不大才是,然而實際上並沒有這麼單純。

如果是投資美國的短天期國債,如 1 ~ 3 年美國國債( SHY ETF )那倒還好,就算下跌也不會太過慘重,然而 TLT ETF 這種長天期國債可不一樣。

實際上這種長天期國債會受到利率的影響,一旦美國大幅升息,那長天期國債價格就會受到極大的衝擊,以 2022 年為例,因為遇到美國大幅升息情況,TLT ETF 價格慘跌 30% 。

雖說如此,那為什麼還要買長天期的美國國債呢?這是因為一個很基本的道理,「收益越大、風險越大」,相比之下長天期國債雖然波動比短天期國債大,但歷史回測的平均年報酬也比短天期更好。

所謂的富貴險中求,想要有更佳的獲利自然相對的會有更高的風險,當然讀者也要考慮自身的風險屬性後再做投資決策,畢竟這麼大的波動也不是適合每一個投資人的。

TLT ETF 存續期間

債券的漲跌嚴重受到利率政策的影響,我們通常會用債券的「存續時間」來判斷升息會給該檔債券造成多少價格變動。

我們可以在貝萊德網頁看到 TLT ETF 的有效存續期間( Effective Duration )為「16.11 年」,這時我們就可以知道存續時間來計算利率對股價的影響。

也就是我們「預期」:

- 上升 1% 的利率,債券預期價格會下跌 16.11%

- 下降 1% 的利率,債券預期價格會上漲 16.11%

附註:此處僅為學術理論,實際上債券還會受到多種因素影響,包含流動性、未來預期、經濟周期等相關因素,此處僅為介紹學術研究,並不代表實際走勢。

一旦美國政府的利率政策有所改變,TLT ETF 的價格就會因此發生劇烈波動,所以讀者也要了解長天期債券對利率的敏感程度,以此來評估自己是否能接受這樣的波動風險再做投資決策。

TLT ETF 管理費

TLT ETF 所收取的管理費用為「0.15%」,總體而言還算可以接受,不算太高的管理費用。

這邊列出常見的美股 ETF 管理費用供讀者做參考:

延伸閱讀:

- 內扣費用是什麼意思?( 管理費介紹 )

- 複利是什麼?

TLT ETF 成分股

以下是 TLT ETF 的前十大成分股。

| 成分股 | 占比(%) | 債券到期時間 |

|---|---|---|

| TREASURY BOND | 9.19 | Feb 15, 2051 |

| TREASURY BOND | 7.22 | Aug 15, 2051 |

| TREASURY BOND | 6.43 | Nov 15, 2050 |

| TREASURY BOND | 5.51 | Nov 15, 2051 |

| TREASURY BOND | 4.83 | Feb 15, 2048 |

| TREASURY BOND | 4.48 | Feb 15, 2050 |

| TREASURY BOND | 4.48 | Feb 15, 2049 |

| TREASURY BOND | 4.36 | Aug 15, 2044 |

| TREASURY BOND | 4.28 | Feb 15, 2046 |

| TREASURY BOND | 4.16 | May 15, 2046 |

可以看到 TLT ETF 所持有多是長天期的國債,且 TLT ETF 成分債券的到期日的時間也非常長天期,這便是 TLT ETF 的投資策略。

這類型的長天期國債相對於短天期國債來說,因為天期更長、所承擔的風險也就更大,所以通常會要求更高的風險溢酬,也就是所謂的期限溢價。

而 TLT ETF 的成分股會隨著時間做調整,如果想看 TLT ETF 的最新成分股,可以前往 iShares 公司頁面做查詢,可以看到 TLT ETF 最新的成分股情況哦。

TLT ETF 配息、殖利率資訊

TLT ETF 由於是債券型 ETF,與股票型的 ETF 不太相同,TLT ETF 是每月配發股息的,多在每個月月初發放股息。

不過 TLT ETF 的配息會隨著利率變化而做影響,變化幅度相當大,TLT ETF 的歷史配息從 0.17 ~ 0.45 美元都有可能,配發的股息並不算太穩定( 依當時利率政策而變動 )。

TLT ETF 的歷史殖利率多在 1% ~ 2% 之間,目前因為 TLT ETF 面臨快速下跌,殖利率反而上升,目前 TLT ETF 殖利率約為 3.8%。

這邊列出部分 TLT ETF 歷史配息紀錄供讀者做認識:

| 配息發放日 | 配息金額 |

| 2023/10/06 | 0.280014 |

| 2023/09/08 | 0.288579 |

| 2023/08/07 | 0.275282 |

| 2023/07/10 | 0.277716 |

| 2023/06/07 | 0.273047 |

| 2023/05/05 | 0.267995 |

| 2023/04/07 | 0.268755 |

| 2023/03/07 | 0.249766 |

| 2023/02/07 | 0.275496 |

| 2022/12/21 | 0.261059 |

| 2022/12/07 | 0.244243 |

| 2022/11/07 | 0.235637 |

| 2022/10/07 | 0.244114 |

如果想查看 TLT ETF 最新的配息數據可以參考 MoneyDJ 的資訊,可以看到最新的 TLT ETF 配息資訊。

TLT ETF 資產配置回測介紹

附註:此處介紹僅為歷史績效之回測,並不代表未來績效之保證,投資人必須自行審慎評估,並自負投資風險與責任。

很多投資人會利用 TLT ETF 進行資產配置,也就是我們常見的股債配置,不過各位讀者可要注意,股票與債券是相對負相關,而並非「絕對負相關」。

也就是說雖然大部分的時間會發生「股票漲、債券跌」亦或是「股票跌、債券漲」的情況,但在少部分的時間也會出現「股債齊漲」、「股債齊跌」的情況,投資人也要特別注意了。

那麼這時候就有讀者會好奇了,多少的比例 TLT ETF 資產配置會是比較合適的呢?其實這是要看讀者的風險承受能力的。

持有越多的股票比例,「通常來說」報酬越好,但波動也越大,而持有越多的債券則是相反,報酬較差,但波動較小。

也就是下面的這種情況:

- 股票越多,報酬越高 ( 波動越大 )

- 債券越多,波動越小 ( 報酬越低 )

這邊投資獵手會用美國公債 TLT 與歷史悠久的 SPY ,也就是追蹤標普 500 的 ETF 來當資產配置的範例,有興趣的讀者也可以點此自己試算比例,讀者也可以自行找尋喜歡的債券 ETF 來配置。

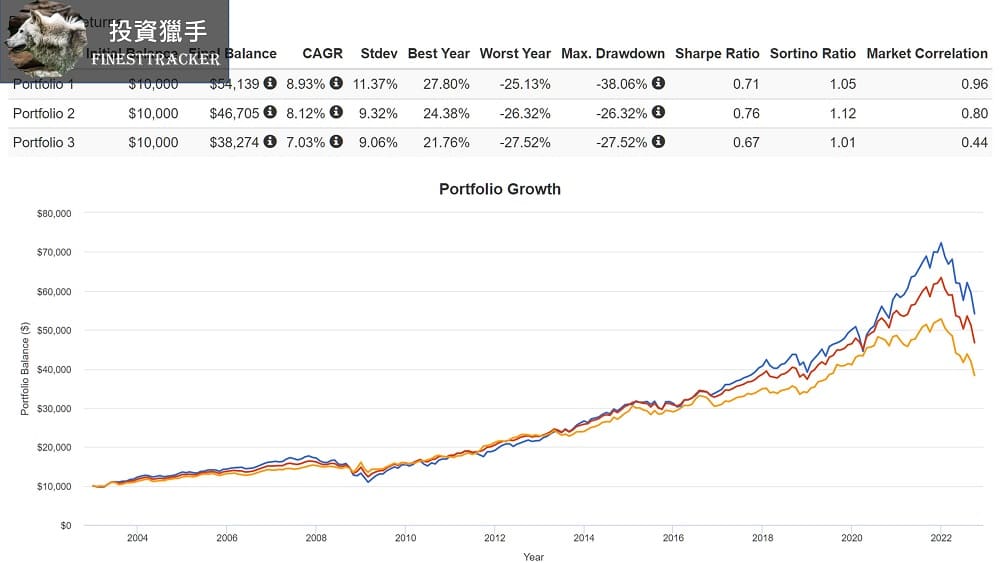

分別是( 回測時間為 2002 ~ 2022 年底):

- SPY 80% 、 TLT 20%

- SPY 60% 、 TLT 40%

- SPY 40% 、 TLT 60%

我們可以看到這三種不同的 TLT ETF 資產配置會導致不同的年報酬率。

分別是:

- SPY 80% 、 TLT 20% : 8.93% 的年報酬

- SPY 60% 、 TLT 40% : 8.12% 的年報酬

- SPY 40% 、 TLT 60% : 7.03% 的年報酬

各位讀者可別覺得好像差不多,看起來每個資產配置比例大抵是約差 1% 的年報酬收益。

但是長期下來 8.93% 與 7.03% 可是有著天壤之別,我們運用複利來計算看看 40 年下來兩者會差多少。

- 8.93% 的年報酬,40 年後為 30.61 倍

- 7.03% 的年報酬,40 年後為 15.14 倍

也就是說雖然差起來才每年約 2% 的利潤,但由於長期的複利,實際上報酬可以會差很多的,各位讀者也需要考量到報酬的變化。

當然由於債券比例拉高,相對的資產波動也會有不同的變化,以下是三種資產配置的最大跌幅:

- SPY 80% 、 TLT 20% :-38.06% 的最大跌幅

- SPY 60% 、 TLT 40% :-26.32% 的最大跌幅

- SPY 40% 、 TLT 60% :-27.52% 的最大跌幅

通常來說債券比例越高,跌幅越小,但這邊卻是有一個奇怪的事,那就是「SPY 40% 、 TLT 60%」最大跌幅還比「SPY 60% 、 TLT 40%」高。

這可不是投資獵手我打錯,這是因為 2022 年股債齊跌的緣故,這反而導致債券的下跌波動也很高,這樣配置下來反而是「SPY 60% 、 TLT 40% 」有著比較好的表現。

而「SPY 80% 、 TLT 20%」雖然有著最高的報酬,但是所經歷的最大跌幅來到 -38%,也就是如果投資 1000 萬,你的資產最慘的時候會變成 620 萬。

這可不是每個人都能接受的,而如果使用股債比 6:4 的比例,這時候便只需承受 26% 的最大下跌,這就是不同組合帶來的影響。

資產配置小結:通過使用 TLT ETF 可以降低波動,不過仍有「股債齊跌」的特殊情況發生,這是讀者需要注意的地方。

使用短天期債券資產配置?

或許會有讀者好奇,長天期的美國國債波動這麼大,那這時候使用短天期國債來進行資產配置會不會比較好呢?

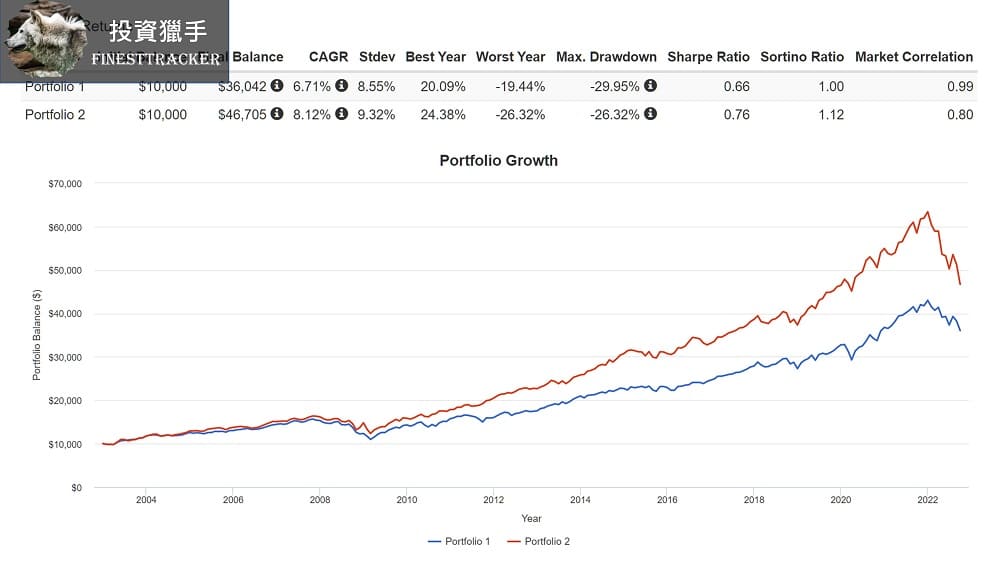

這邊投資獵手使用 SHY ETF 來舉例,這檔 ETF 是投資 1 ~ 3 年期的短期美國公債,看看短天期的債券來資產配置效果會如何。

這邊使用的資產配置為:

- SPY 60% 、 SHY 40%

- SPY 60% 、 TLT 40%

可以看到兩個資產配置的年報酬與最大跌幅為:

- SPY 60% 、 SHY 40% :6.71% 的年平均報酬

- SPY 60% 、 TLT 40% :8.12% 的年平均報酬

- SPY 60% 、 SHY 40% :-29.95% 的最大回檔

- SPY 60% 、 TLT 40% :-26.32% 的最大回檔

可以看到令人覺得驚奇的事情,SHY 的報酬不但較低,最大回檔居然還比較多,這是怎麼一回事呢?

這是因為資產配置的回測時間從 2003 ~ 2022 年,中間可是經歷過 2008 年的次貸危機的,而次貸危機與 2022 年並不相同,也就是沒有發生股債齊跌的問題。

這時候 TLT ETF 反而起到的保護作用,也就是 TLT ETF在特定的時間提供更佳的負相關,這導致這種資產配置反而是較低的。

使用中長期債券來資產配置

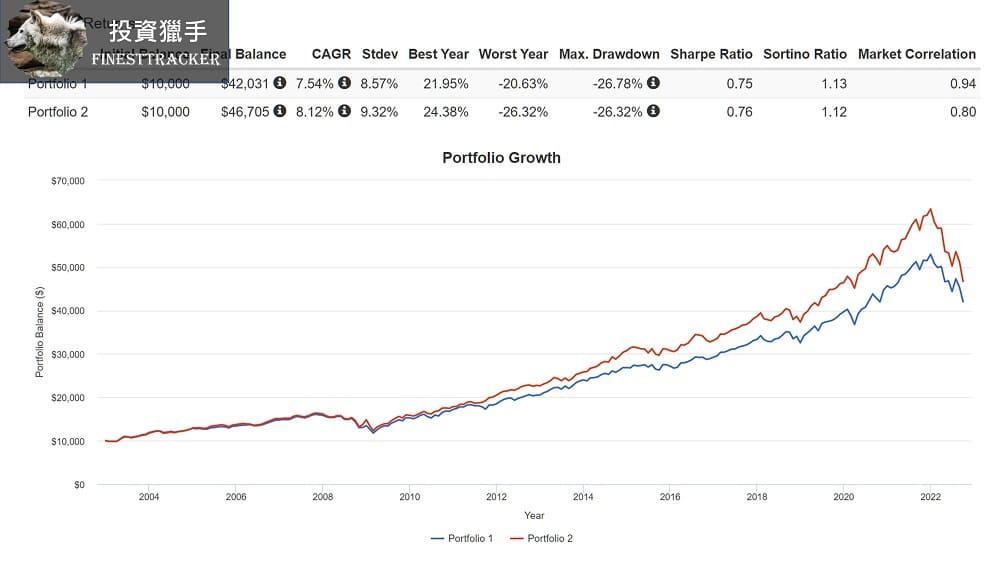

還有一檔 ETF 是追蹤 7 ~ 10 年期的美國公債,也就是 IEF ETF 這檔債券型 ETF,這邊我們來看看資產配置的成效:

- SPY 60% 、 IEF 40%

- SPY 60% 、 TLT 40%

可以看到兩個資產配置的年報酬與最大跌幅為:

- SPY 60% 、 IEF 40% :7.54% 的年平均報酬

- SPY 60% 、 TLT 40% :8.12% 的年平均報酬

- SPY 60% 、 IEF 40% :-26.78% 的最大回檔

- SPY 60% 、 TLT 40% :-26.32% 的最大回檔

可以看到 TLT ETF 還是有較佳的年報酬與最大回檔表現,主要是因為它可以在特定市場劇烈波動期間,與股票形成強烈負相關,抵銷股票的嚴重下跌。

雖然仍有特殊情況會發生「股債齊跌」,但從過去長期的歷史來看,「大多」的時間資產配置還是能有效降低波動的。

附註:此處介紹的美國公債 ETF 僅為舉例用途,讀者也可以自行找尋喜愛的債券 ETF 來進行投資哦。

TLT ETF 怎麼買?

TLT ETF 怎麼買?這邊可以通過海外券商或是複委託的方式購買美國股票,如海外券商,亦或是利用國內券商,使用複委託的方式購買,如:元大、永豐、國泰、元大等券商。

| 比較 | 複委託 | 海外券商 |

| 可否小額多筆轉入 | 無須負擔匯費(勝) | 每次匯款需負擔最少1000 |

| 交易手續費 | 0.25%~1% | 極少或無手續費(勝) |

| 是否受到台灣 法律監管 | 受到監管保障(勝) | 無受到台灣監管 (有受到美國監管) |

| 交易可用工具 | 幾乎只有 最基本的東西 | 融資融券、股息再投入等工具(勝) |

如果不知道要選擇海外券商或是複委託的話,可以參考延伸閱讀的文章,來進一步判斷哪種方法會比較適合讀者哦。

延伸閱讀:

複委託開戶介紹

有些讀者或許會好奇股票、ETF 怎麼買?其實不管是想買股票,如台積電、鴻海等個股。

亦或是想投資 ETF,如 0050、00679B 等各類型的 ETF,甚至是使用複委託來投資海外股票,如 VT、VOO 等,我們都需要去「證券商」來開戶。

目前主流的券商包括國泰、元大、富邦……等知名券商,投資獵手我則是較常使用國泰證券來投資台美股市。

因為國泰證券電子下單 2.8 折,要知道很多券商的手續費都是收好收滿,要不然就是設有各種折免門檻,而國泰證券只要網路開戶即可享如此低廉的手續費優惠,實在是相當不錯。

另外台股定期定額手續費最低僅 1 元,美股個股手續費 0.1% ( 無低消 ),定投美股更是只要 0.1 元的手續費用,券商為了拉攏客戶,優惠感覺都真是要打到骨折了。

並且國泰證券現在還有推出開戶享 200 元 7-11 禮券的活動,只要使用投資獵手的專屬連結開戶,並完成首筆交易即可享 200 元 7-ELEVEN 商品卡,正想投資的讀者可以考慮使用國泰證券來投資看看哦。

備註:優惠如有變更依官網公告為準,目前活動時間持續至 2025/02/27 為止,請自行把握活動機會。

台股有類似的 ETF 嗎?

如果讀者已經有開設台股的券商的話,其實台股也有類似的債券 ETF 可以參考,如 00679B 或是 00697B ,可以參考延伸閱讀的介紹。

投資前善用理財管道

雖然投資很重要,可以加速我們的財富增長,然而投資理財缺一不可,我們也要準備一些緊急預備金備用,以免發生緊急意外的時候,我們只能賣股變現。

如果是平常的時候賣股變現也就算了,如果正好在股災時遇到意外,那就只能被迫把股票砍在低點,以解燃眉之急。

所以在投資之前我們都會準備日常開銷 6 ~ 12 個月的緊急預備金,一旦發生意外就可以快速取出錢來應對。

那麼這筆錢要存在哪裡比較好呢?這邊投資獵手我會建議存在「高利活存銀行」裡,這些銀行為了招攬客戶願意提供更高的限時限額活存利率,甚至比其他銀行的定存利率還好。

高利活期存款有四大特性:

- 1.需要時隨時提領,沒有限制

- 2.較高的活期優惠利率,甚至比部分定存還高

- 3.銀行都有金管會與存款保險的保障,300 萬以內安全無憂

- 4.不像投資股票,高利活期存款沒有虧本的風險問題

在這些高利活存銀行存放緊急預備金既可以確保需要用時隨時提領,也可以賺到不錯的利息費用。

這邊投資獵手有推薦以下幾間的高利活存銀行供各位讀者做使用,讀者對此有興趣的話,可以點擊下方文章觀看介紹。

並且使用投資獵手的專屬連結還有專屬的開戶優惠哦,正想要幫自己緊急預備金找個適合存放地方的讀者可別錯過了。

| 銀行名稱 | 限時高利活存利率 | 專屬開戶優惠 | 開戶連結 (連結申辦享優惠) |

|---|---|---|---|

| 台新銀行 Richart | 新戶10萬內3.5% →存滿每月利息287元 (優惠存到年底) (優惠介紹) 活動至2025/07/01 | 開戶享100元 現金好禮 | 開戶連結 新戶最推薦 |

| 將來銀行 | 5萬內1% 超過5萬1.5% (優惠介紹) 活動至2025/03/31 | 開戶享300元 現金好禮 | 開戶連結 開戶賺利息 |

| 樂天銀行 | 新戶10萬6% →存滿14天利息230元 (新戶可存14天) 活存無限額1.35% (有條件限制) (優惠介紹) 活動至2025/03/31 | 開戶享500元 現金好禮 (需用指定支付連結樂天帳戶不限金額付款1次) | 開戶連結 開戶拿現金 |

| 遠東銀行 Bankee | 連結開戶享5萬2.6% →存滿每月利息109元 (優存利率 6 個月) 活動至2025/12/31 | 使用推薦連結開戶 享6個月五萬內2.6% | 開戶連結 開戶享優惠 |

| 國泰銀行 | 新戶5萬內3.5% →存滿每月利息140元 舊戶5萬內3% (25歲以下青年專享) (優惠介紹) 活動至2025/06/30 | – | 開戶連結 年輕人獨享 |

TLT ETF 介紹結語

關於 TLT ETF 的介紹就到這裡,如果你覺得投資獵手的文章寫得不錯,也可以前往投資獵手 FB 粉專按讚支持我的創作,想要看到更多投資理財的文章也可以點擊延伸閱讀觀看。

延伸閱讀:

常見問題

這檔 ETF 是由 iShares 公司於 2002 年所發行的 ETF,至今已經有長達 20 年的歷史。

而 ETF 的投資策略也非常好理解,所要投資的標的是「追蹤剩餘時間超過 20 年的美國國債」,也就是說 TLT ETF 所投資的是「長天期的美國債券」。

TLT ETF 的歷史殖利率多在 1% ~ 2% 之間,目前因為 TLT ETF 面臨快速下跌,殖利率反而上升,目前殖利率約為 3.8%。