一個追尋財富自由的頂尖獵手,分享關於投資、理財等大大小小的事務,主要分享股票、ETF、加密貨幣等多元投資領域。從技術分析到基本面價值投資無所不包。

你知道購買 ETF 需要繳交 ETF 管理費嗎?你是否知道不同級距的內扣費用有可能讓你的獲利大不同?想要了解管理費如何影響你的投資結果嗎?

本篇介紹將講述管理費是什麼?怎麼扣?內扣費用是如何侵蝕你的財富的,並試算出不同的管理費用會讓你的獲利大不相同,想要知道管理費如何影響你的投資結果就快來看看吧。

ETF 內扣費用是什麼意思?

想要了解內扣費用的意思,首先我們要了解投資基金或 ETF 時,需要支付所謂的「ETF 管理費用」,亦稱「ETF 管理費」。

各位讀者可以簡單想一下,你今天把你的錢給相關的基金或是 ETF 操盤,可是他不可能是免費勞動來幫你投資吧?

所以這時候你每年就要付一筆錢給基金或 ETF 的團隊,這就叫經理費,再把所有雜七雜八的費用加起來就叫做管理費,亦稱「總管理費」(Expense Ratio)。

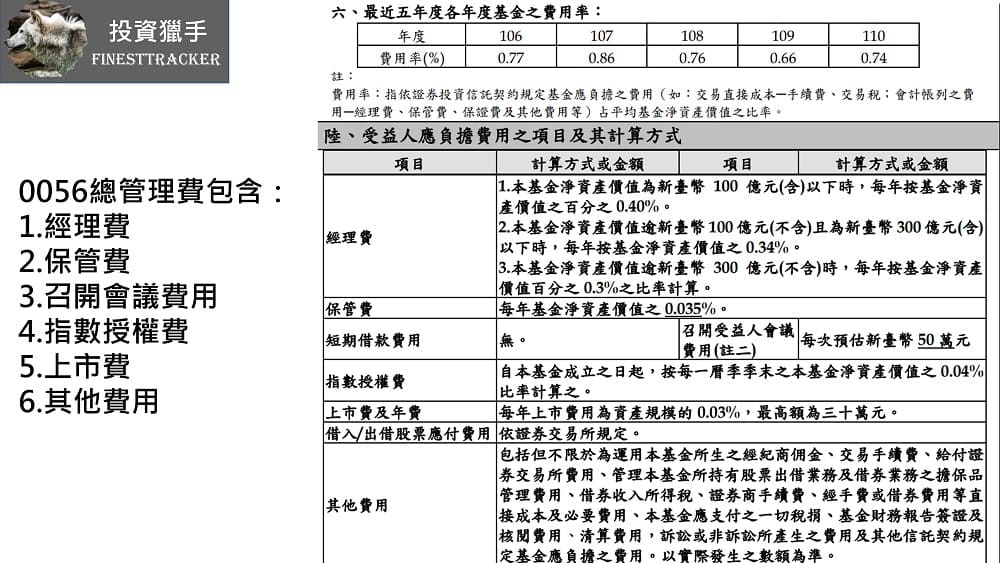

那麼常見來說,買 ETF 有哪些項目需要收費呢?投資獵手這邊以 0056,也就是元大高股息為例來看看要支付那些內扣費用。

我們可以從元大投信的 0056 簡式公開說明書中查看它的管理費用收費規則:

我們可以發現 0056 的管理費用包含:

- 1.經理費,有著不同的級距,目前為收 0.3%

- 2.保管費 0.035%

- 3.召開受益人會議,每次約 50 萬

- 4.上市費 0.03%,最高 30 萬

- 5.其他費用,含傭金、交易手續費等各項雜支費

總管理費 = 經理費 + 保管費 + 上市費 + 雜支費等各項支出

可以看到 0056 的總管理費每年的費用多 0.6% ~ 0.8% 浮動,知道了總管理費用後,我們就可以來計算一下 ETF 的手續費用。

如果按照 0.7% 管理費用率來計算,如果你投資 100 萬的 0056,每年你需要支付 7000 元在總管理費用上。

這邊投資獵手做一個簡易表格,來看看投資 100 萬在不同管理費用一年下來將會收多少錢:

| 內扣費用 | 投資 100 萬一年下來扣多少 |

| 0.10% | 1,000 |

| 0.20% | 2,000 |

| 0.30% | 3,000 |

| 0.40% | 4,000 |

| 0.50% | 5,000 |

| 0.75% | 7,500 |

| 1.00% | 10,000 |

| 1.50% | 15,000 |

| 2.00% | 20,000 |

內扣費用是什麼意思?解釋?

看懂管理費,我們就來認識所謂的內扣費用吧,那麼內扣費用是什麼意思呢?

其實也非常好理解,「內扣費用」會直接從你購買的基金或是 ETF 中的基金價值中扣除,也就是說內扣費用的意思就是「內部直接扣除費用的意思。」

所以 ETF、基金管理費其實是很值得注意的事情,因為內扣費用會「自動扣款」,這時候其實你不知不覺就被扣掉了許多獲利。

很多人以為自己投資的錢是都被拿來進行投資,其實投資的資產還是會緩慢扣除所謂的內扣費用,所以如果投資到高管理費的基金,那損失可就大了。

現在一年定存利率為 1.035% (目前台銀一年定存利率),也就是存一百萬的定存,你一年可得 10350 元,但是如果你投資在 0056 上,你一整年就算沒賺錢,也需要繳 7000 元的管理費用。

這多不多?非常多,這也是很多人所忽略的問題,他們在不知不覺中被管理費或稱「內扣費用」的這個項目持續扣血而不知,並且管理費是每年都需要扣的項目,日積月累下來差異非常驚人。

而且 ETF 內扣費用會每日自動扣款,無形中減損投資者的財富,不管 ETF 有沒有賺錢,管理費每日都是照常收費。

不會因為 ETF 賠錢,基金團隊就少收或是不收管理費用的哦,所以盡量挑選「低管理費」且「良好投資策略」的 ETF 才能盡可能地增加獲利。

挑到高內扣費用的基金會怎樣:

如果挑選到高內扣費用的ETF或是基金,一年收取 2% ~ 3% 的費用,那對你的財富累積有著巨大的影響。

以投資 40 年為例,如果基金收取內扣費用為 2% ,那 40 年下來等於你少獲利 120%,可以說少了一次翻倍。

這部分的錢都被資產管理公司給收取走了,比如說你投資 500 萬 ,有可能少了這個內扣費用,你早就可以提早十年退休。

然而卻因為買到高內扣費用的基金,因此必須「晚退休十年」,這是各位讀者能接受的嗎?

ETF 內扣費用怎麼扣?

那麼 ETF 內扣費用怎麼扣呢?其實也很好理解,假如說某檔 ETF 的內扣費用為 1%,管理公司就會平均把管理費用「分攤到每一天上」,也就是:

1% / 365(天) = 0.00002739726

以投資一千萬為例,那每天的內扣費用需要支出 273.97 元的內扣費用,一年下來共支出十萬的內扣費用,可以說是非常驚人,這正是各位讀者需要非常留意的地方。

並且 ETF 管理費用將會自動從基金價值內扣款,也就是價值將會在不知不覺中減損,讀者或許會認為自己在投資。

然而買到高內扣的 ETF 或基金,那其實只是繳錢在給基金團隊「吸血」,沒賺到多少錢還要一直繳納高額管理費用。

這邊投資獵手便列出管理費如果收費較高,實際上我們需要繳多少錢的表格供各位讀者做參考。

| 管理費 | 投資 500 萬 ( 一年 ) | 投資 1000 萬 ( 一年 ) |

|---|---|---|

| 0.25% | 12,500 元 | 25,000 元 |

| 0.50% | 25,000 元 | 50,000 元 |

| 0.75% | 37,500 元 | 75,000 元 |

| 1.00% | 50,000 元 | 100,000 元 |

| 1.50% | 75,000 元 | 150,000 元 |

| 2.00% | 100,000 元 | 200,000 元 |

常見 ETF 管理費一覽

投資獵手這邊當然不是讓各位讀者不要再買基金或是 ETF了,使用者付費也是能理解。

如果這些基金或是 ETF 真的能提供投資人良好的報酬,給這些管理費當然沒什麼,就怕給出高額管理費用,卻是換來年年虧損的結局。

這邊投資獵手提供幾個常見的 ETF 獲利與管理費數據,資料來源出自於 MoneyDJ。

附註:此處 ETF 僅為介紹用途,並非投資建議,讀者可以自行去尋找喜歡的 ETF 來投資,但是投資一定有風險,投資前可要自行審慎評估了。

| 股票代號 | ETF名稱 | 三年獲利率 | 總管理費 |

|---|---|---|---|

| 0050 | 元大台灣50 | 76.39% | 0.43% |

| 0056 | 元大高股息 | 43.96% | 0.74% |

| 0052 | 富邦科技 | 131.68% | 0.57% |

| 00878 | 國泰永續高股息 | 未成立三年 | 0.57% |

| 00701 | 國泰低波股利精選30 | 37.35% | 0.61% |

| 006208 | 富邦台50 | 76.58% | 0.35% |

| 00752 | 中信中國50 | -21.99% | 1.56% |

| 00733 | 富邦台灣中小 | 140.44% | 2.43% |

| 00713 | 元大高息低波 | 66.16% | 1.11% |

| 00728 | 第一金工業30 | 56.94% | 0.88% |

需要注意的是管理費每年所收取的費用皆不相同,例如 00701 就有 107 年收取 2.11% 的總管理費的情況,這是讀者需要注意的地方。

其中 00733 富邦台灣中小是非常特殊的 ETF,長年所收取的管理費用都非常高昂,主要是它的選股邏輯需要頻繁換股,自然就有非常高的交易成本,但是它的獲利也非常驚人。

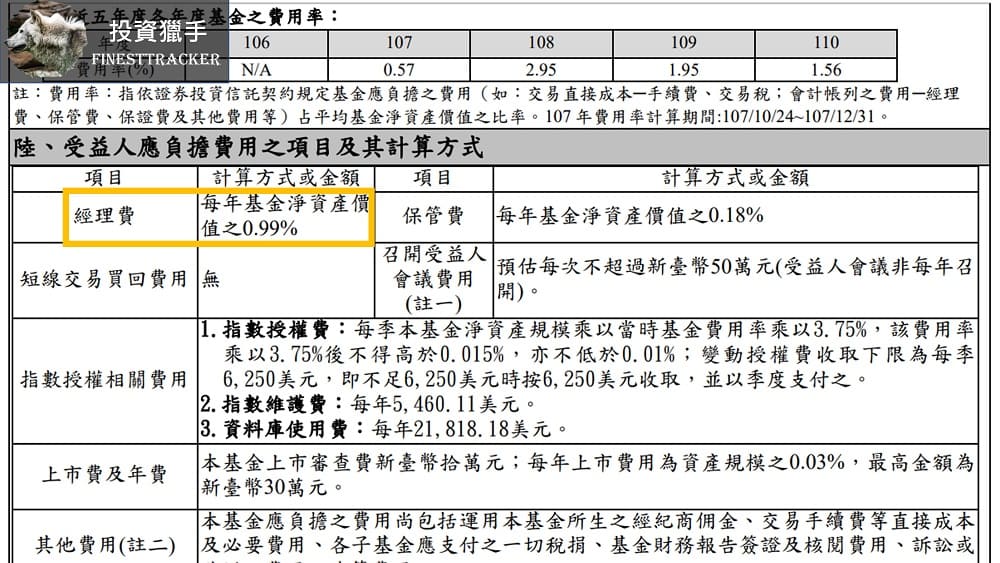

而 00752 就是一個反例,因為其跨國買股的緣故,本身就需要很高的摩擦成本,而且本身的光經理費就需要收 0.99%。

別人的全部費用加起來都沒有這麼多,然而中國股市走勢不佳,導致也無法獲利。

每個人可接受的管理費 % 數都不同,但是最基本的我們還是要觀察:

ETF 管理費收得多,獲利能不能比別人多?如果不能,為什麼還要買它?

尤其是基金,基金所收取的費用都比 ETF 高上不少,很多人因為被業務推銷就買入不懂的基金,買的基金管理費高昂,並且還年年虧損。

這是很多人所遇到的狀況,投資人一定要特別小心,最好做過全面的調查再投資,而不是買到錯誤的產品延後退休哦。

ETF 管理費要在哪裡查詢?

那麼要在哪裡查詢 ETF 的內扣費用呢?我們可以用 MoneyDJ 來查看各個 ETF 的管理費用收費,我們這裡以 MoneyDJ 的 0050 來做 ETF 管理費查詢的案例,讀者有需要也可以自行查找其他 ETF。

我們只需選擇「基本資料」,點選「點擊查看完整基本資料」就可以看到 ETF 總管理費用顯示相關的查詢數據,如 0050 可以看到總管理費用為 0.43%。

投資美股 ETF 的優勢:低管理費

這也是一部份人投資美股的原因,因為美股的 ETF 管理費低廉許多,我們以追蹤標普 500 的 SPY 與 VOO 為例。

可以看到 0050 收取一年的管理費,等於收超過美股 ETF 十年的管理費用,所以如果考慮到這一點來說,也有人會選擇投資美股市場。

ETF 管理費細節總結

最後我們快速複習 ETF 內扣費用的五大重點細節:

- 1.ETF 管理費將會從內部扣款

- 2.不管 ETF 有沒有獲利,管理費都不會少收

- 3.盡量挑選低管理費且有良好策略的 ETF 能增加獲利

- 4.高額管理費並不代表著 ETF 能因此有高額獲利

- 5.部分人之所以投資美股,其中一大優點就是低管理費

這些都是 ETF 管理費用需要注意的細節,在投資之前可要事先做好這方面的研究,可別胡亂投資囉。

券商開戶介紹

有些讀者或許會好奇股票、ETF 怎麼買?其實不管是想買股票,如台積電、鴻海等個股。

亦或是想投資 ETF,如 0050、00679B 等各類型的 ETF,甚至是使用複委託來投資海外股票,如 VT、VOO 等,我們都需要去「證券商」來開戶。

這邊我們就可以使用玉山證券富果帳戶,玉山證券富果帳戶主打階梯式手續費率,會按照當月交易額給予不同的手續費折扣,就算是小資族也可以享有 6 折的線上交易手續費折扣。

另外玉山證券富果帳戶還支援「定期定額」與「複委託投資美股」等多種功能,讓投資者可以投資自己想要投資的標的。

現在使用投資獵手的專屬開戶連結,在開戶玉山證券富果帳戶成功,還可以享有「108 元富果幣」的優惠哦。

富果幣可以用來兌換投資報告、折抵手續費,甚至可以 1 比 1 換現金,可以說是相當優惠呢。

附註:活動如有更動,以玉山證券富果帳戶公告為準。

整個開戶流程相當快速,如果讀者想要投資股票,卻還沒有一個證券帳戶的話,就來使用玉山證券富果帳戶開始投資吧,立刻開始你的投資獲利之旅。

這邊如果對開戶過程有不了解的地方,都可以參考投資獵手的開戶介紹與聯繫玉山證券富果帳戶的客服來協助處理問題哦。

投資前善用理財管道

雖然投資很重要,可以加速我們的財富增長,然而投資理財缺一不可,我們也要準備一些緊急預備金備用,以免發生緊急意外的時候,我們只能賣股變現。

如果是平常的時候賣股變現也就算了,如果正好在股災時遇到意外,那就只能被迫把股票砍在低點,以解燃眉之急。

所以在投資之前我們都會準備日常開銷 6 ~ 12 個月的緊急預備金,一旦發生意外就可以快速取出錢來應對。

那麼這筆錢要存在哪裡比較好呢?這邊投資獵手我會建議存在「高利活存銀行」裡,這些銀行為了招攬客戶願意提供更高的限時限額活存利率,甚至比其他銀行的定存利率還好。

高利活期存款有四大特性:

- 1.需要時隨時提領,沒有限制

- 2.較高的活期優惠利率,甚至比部分定存還高

- 3.銀行都有金管會與存款保險的保障,300 萬以內安全無憂

- 4.不像投資股票,高利活期存款沒有虧本的風險問題

在這些高利活存銀行存放緊急預備金既可以確保需要用時隨時提領,也可以賺到不錯的利息費用。

這邊投資獵手有推薦以下幾間的高利活存銀行供各位讀者做使用,讀者對此有興趣的話,可以點擊下方文章觀看介紹。

並且使用投資獵手的專屬連結還有專屬的開戶優惠哦,正想要幫自己緊急預備金找個適合存放地方的讀者可別錯過了。

| 銀行名稱 | 限時高利活存利率 | 專屬開戶優惠 | 開戶連結 (連結申辦享優惠) |

|---|---|---|---|

| 台新銀行 Richart | 新戶10萬內3.5% →存滿每月利息287元 (優惠存到年底) (優惠介紹) 活動至2024/12/31 | 開戶享100元 現金好禮 | 開戶連結 新戶最推薦 |

| 將來銀行 | 新戶5萬享1% 5~20萬享3.5% →存滿每月利息超過400元 (最多可存 90 天) (優惠介紹) 活動至2024/09/30 | 新戶20萬內享 最高3.5% | 開戶連結 開戶賺利息 |

| 樂天銀行 | 新戶10萬6% →存滿14天利息230元 (新戶可存14天) 活存無限額1.35% (有條件限制) (優惠介紹) 活動至2024/09/30 | 開戶享500元 現金好禮 | 開戶連結 開戶拿現金 |

| 遠東銀行 Bankee | 連結開戶享5萬2.6% →存滿每月利息109元 (優存利率 6 個月) 活動至2024/12/31 | 使用推薦連結開戶 享6個月五萬內2.6% | 開戶連結 開戶享優惠 |

| 國泰銀行 | 新戶5萬內3.5% →存滿每月利息140元 舊戶5萬內3% (25歲以下青年專享) (優惠介紹) 活動至2024/12/31 | – | 開戶連結 年輕人獨享 |

內扣費用介紹結語

管理費的介紹就到這邊告一段落,讀者在投資時需要考量到管理費用,不過也不是說管理費高就一定不要投資,也可以參考一下該檔 ETF 或是基金的獲利表現再做選擇。

當然如果管理費高、又每年虧損,除非讀者真的非常看好該筆投資,不然或許「下一個會更好」、「天涯何處無芳草,何必單戀一枝花」。

關於內扣費用的介紹就到這裡,如果你覺得投資獵手的文章寫得不錯,也可以前往投資獵手 FB 粉專按讚支持我的創作,想要看到更多投資理財的文章也可以點擊延伸閱讀觀看。

延伸閱讀:

常見問題

其實也非常好理解,「內扣費用」會直接從你購買的基金或是 ETF 中扣除,也就是說內扣費用的意思就是「內部直接扣除費用的意思。」

所以 ETF、基金管理費其實是很值得注意的事情,因為內扣費用會自動扣款,這時候其實你不知不覺就被扣掉了許多獲利。

以投資 40 年為例,如果基金收取內扣費用為 2% ,那 40 年下來等於你少獲利 120%,可以說少了一次翻倍。

這部分的錢都被資產管理公司給收取走了,比如說你投資 500 萬 ,有可能少了這個內扣費用,你早就可以提早十年退休。

然而卻因為買到高內扣費用的基金,因此必須晚退休十年,這是各位讀者能接受的嗎?