一個追尋財富自由的頂尖獵手,分享關於投資、理財等大大小小的事務,主要分享股票、ETF、加密貨幣等多元投資領域。從技術分析到基本面價值投資無所不包。

算法穩定幣有如加密貨幣的至尊帝王,任何團隊都想推出自己的算法穩定幣,而UST則是最靠近算法穩定幣寶座的加密貨幣,本次介紹就來說說UST是什麼,UST所蘊藏的風險死亡螺旋與團隊如何去拯救的,並說明近期大幅脫鉤事件,最後還會說說投資獵手對於UST的看法,有興趣就來看看吧。

UST是什麼?何為算法穩定幣?

UST為Terra鏈的算法穩定幣,主要機制是靠著Terra鏈上的治理代幣LUNA與UST兩者在出現價差時進行套利,維持UST的美元價格恆定。

投資獵手曾在「加密貨幣有哪些?新手必知的常見加密貨幣種類介紹」中介紹了加密貨幣中有一種貨幣,那就是美元穩定幣,價格掛鉤美元價格,也就是說美元穩定幣的價值幾乎等同於美元。

然而美元穩定幣的種類很多,有著儲備穩定幣、算法穩定幣、抵押穩定幣等種類,公認最安全的當然是就是儲備穩定幣,因為公司發行一枚加密貨幣就會讓公司有一美元的資產,也可以用該加密貨幣直接換回美元。

然而算法穩定幣是靠著其底層邏輯來維持幣價,沒有完善的資產儲備,比如說UST就是靠著脫鉤時可以讓套利交易者前來交易維持UST的價值保持一美元。

那麼UST的穩定機制如何運行呢?比如說今天UST的價格變為0.99美元,這時候就可以買入0.999的UST,換成價值1美元的LUNA,把LUNA賣出就可以賺到其中的價差。

如果UST漲到1.001就可以用1美元價值的LUNA換1.001的UST,賺取其中的價差,通過這種方式來維持價值恆定。

一切看起來很好,其團隊也可以獲得鑄幣稅,並且之後團隊也在Columbus-5的鏈上升級確立了把鑄幣稅全數銷毀的機制。

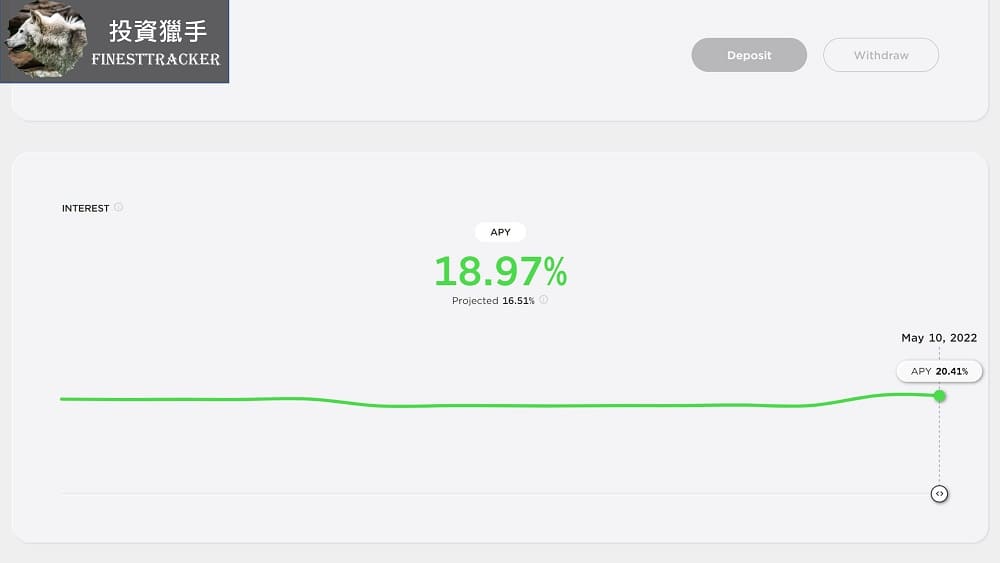

而用戶可以依靠持有UST去Terra上的DeFi「Anchor Protocol」獲得20%上下的報酬,持有類似於美元的東西居然可以獲得年報酬20%,這樣的高利率也讓很多人前來存款。

死亡螺旋,UST機制所需要面對的問題

然而事情沒有這麼簡單,UST這種機制存在著死亡螺旋的情況,因為Anchor Protocol的20%高利息是源於團隊的補貼,這DeFi項目一直維持虧本經營,如果官方不再注資就會導致利率下降。

利率下降就會讓部分人不再使用UST,人們不再使用UST,並把UST換成LUNA套利變現會使得LUNA進一步的下跌,而LUNA下跌導致抵押品清算會導致利率進一步的下降。

而利率下降又會讓人不再使用UST,這種惡性循環就被稱為「死亡螺旋」,然而除了這種緩慢的「利率下降式死亡螺旋」外,現在可以看到UST還著更大的死亡螺旋,那就是「穩定幣脫鉤式死亡螺旋」。

當有人在拋售UST,就會導致UST的價格略為脫鉤,這時候套利交易者就會前來交易,但是今天如果是大量拋售呢?

這種大量拋售會導致UST突然出現一個幅度的落差,套利交易者蜂擁而入會導致LUNA也突然承壓不住,導致LUNA價格快速下跌,然而套利交易者賣出需要時間,這導致他們虧本套利的情況。

比如說套利交易可以賺取0.1%的報酬,然而持有LUNA要賣出時LUNA直接跌0.2%,這時候的套利交易是不賺錢的,所以套利交易者不會行動,而UST因為脫鉤導致存款者出逃,也就形成了「銀行擠兌」。

這時候UST將會急速下跌,而LUNA在套利交易的情況下也會迅速下跌,在這種情況下UST與LUNA皆下跌,形成最為惡性的死亡螺旋模式。

團隊如何解決死亡螺旋風險?

對此LUNA基金會做出了很多的努力,包含以下幾個:

- 1.打造資產儲備,形成半儲備式算法穩定幣

- 2.在知名DeFi項目Curve打造穩定幣混合池

- 3.增加UST應用並廣發研發獎金

- 4.串接韓國支付CHAI pay

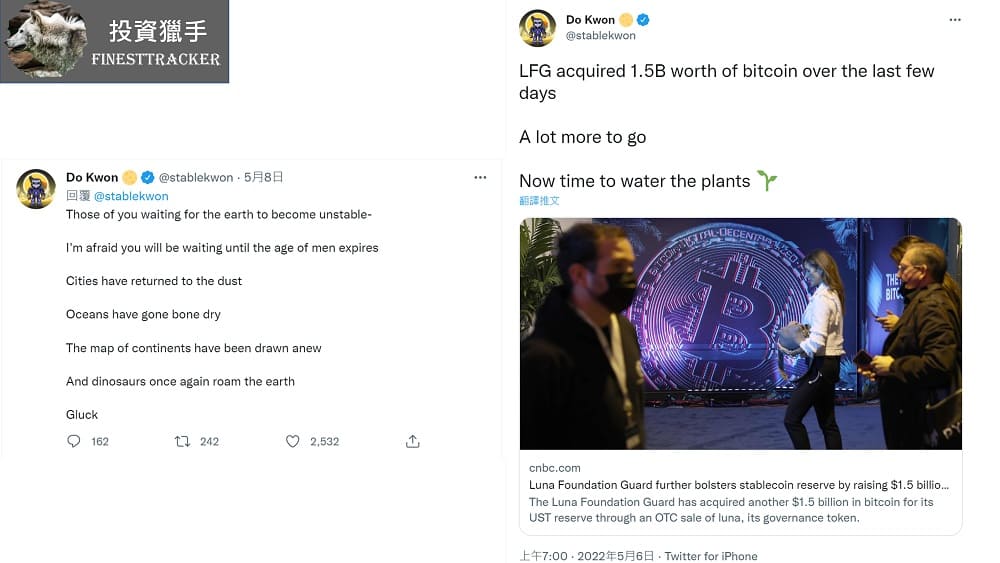

LUNA為了解決UST死亡螺旋風險,決議把部分鑄幣稅再次挪來買比特幣來儲備,這樣市場下跌也可以依靠比特幣來維持利率,以支持UST的存款利率,並在「必要時」也會拿來穩定市場,並且表明要買到一百億美元的比特幣儲備,目前已買到28億美元。

之後在知名穩定幣DeFi項目Curve也建立四穩定幣混合池,這樣可以多一個地方兌換UST,投資者可以在此進行流動性挖礦,提高UST使用場景。

另外也致力增加鏈上項目並發放獎金,也跟韓國行動支付CHAI pay合作,讓UST可以直接付款,總而言之就是增加應用,試圖讓UST的價持能維持恆定。

UST脫鉤事件覆盤講解

在2022年5月10日的凌晨2點(UTC+8台北時間),UST價格快速脫鉤來到了0.95美元,這時候套利交易者應該蜂擁而動,然而LUNA這時也快速下跌,導致套利交易者的擔心,因為他們有可能套利的速度比不上價格下跌的速度,導致價格脫鉤。

另外還發生了嚴重的事情,那就是有人發現Terra Station無法操作,Terra Station為操作Terra鏈上生態所需要用到的錢包,也就是要用Terra Station錢包來進行Anchor Protocol存提款與債務抵押領回等操作。

因為UST與LUNA價格的快速下跌,導致錢包使用人數暴增,所以錢包無法應對此情況,導致有些人無法交易,甚至有人表明其抵押資產因此慘遭清算。

在這種「銀行擠兌」的情況下,沒人想持有UST與LUNA,這導致兩者價格急速下跌並且價格嚴重脫鉤,並且當大家都認為這兩種加密貨幣極具風險而不願意購買時,沒有買盤的下場就是下跌時無人承接,導致資產再無價值。

甚至在社群中也有人表示套利機制無法運作,不過不確定是過多流量導致停止運作亦或是其在時間內有隱藏的「套利上限機制」,在官方說明中並無描述套利上限情況。

LUNA此時價格慘跌,從55美元跌至最低23美元,價格跌幅超過60%,而UST最低價格來到0.6美元,價格與美元嚴重脫鉤。

可以見得再多的措施都難敵銀行擠兌的風險,至此算法穩定幣之王UST也遭逢巨大的危機,如果按照歷史軌跡來看,此類的算法穩定幣都難逃一文不值的下場。

雖然項目團隊表示將出借價值7.5億美金的比特幣來維持UST價值,但仍無法解決此問題,Anchor Protocol的存款也快速出逃,Anchor Protocol最高峰有140億UST的存款,目前僅為68億,仍不斷下降中。

2023/01/08 更新:UST、LUNA 徹底崩盤,變成迷因幣,投資時務必謹慎。

UST介紹結語

從這裡來看,讀者如要投資算法穩定幣的時候可要考慮好風險,如果把算法穩定幣直接當作美元,那可是會有很慘烈的下場,甚至連美元儲備穩定幣USDT都有著儲備危機,所以在加密貨幣的投資市場中,可是要好好研究這些貨幣獲利與風險哦。

關於 UST 的介紹就到這裡,如果你覺得投資獵手的文章寫得不錯,也可以前往投資獵手 FB 粉專按讚支持我的創作,並且把文章分享給喜愛投資理財的親朋好友。

如果想要增進自己的話,也可以通過線上課程來培養自己的各類知識,亦或是觀看投資獵手的文章來增進投資理財知識哦。

延伸閱讀: